Jeffries | El Banco de España ha anunciado su intención de introducir progresivamente un CCyB de 100 pb para los bancos, junto con una revisión del método de fijación del colchón. El anuncio no debería ser una sorpresa dada la reciente discusión sobre la temporada de resultados del 1T24. No existe ningún riesgo inmediato para mayores requisitos de capital y objetivos de ratio CET1 declarados por los bancos o planes de asignación de capital.

100pb en el camino hacia el CCyB. El Banco de España ha anunciado hoy el procedimiento de revisión del marco para la constitución del colchón anticíclico en España, y la intención de establecer un tipo CCYB positivo a partir de octubre de 2024 (enlace a publicación aquí). El banco pretende fijar la tasa CCA en 0,5% a partir del 4T24 (aplicable a partir del 4T25). Posteriormente, dependiendo del nivel de riesgo sistémico cíclico del país, el Banco considerará aumentar la tasa CCA a 1% a partir del 4T25 (aplicable a partir del 4T26). Por tanto, el proceso requerirá 2 decisiones separadas, y el Banco de España tiene flexibilidad para revisar el plan anunciado hoy en función de la información que surja durante el proceso.

Hoy se ha iniciado una consulta pública sobre la revisión del marco metodológico del Banco de España para la creación del CCyB. El cambio más apropiado propuesto es una tasa CCA del 1% vinculada a un nivel fijo de riesgo sistémico cíclico, mientras que bajo el antiguo sistema, un CCA positivo sólo se activaría en caso de riesgo sistémico cíclico elevado. El banco sostiene que un ratio CCA positivo en un entorno de riesgo cíclico estable ayudará a garantizar que la financiación bancaria a la economía real se mantenga más estable durante todo el ciclo.

El anuncio de hoy no debería sorprendernos.; De hecho, la posible implementación de un CCyB positivo fue un tema recurrente para los bancos españoles durante la temporada de presentación de informes del 1T24, y la mayoría de los equipos directivos consideraron que el impacto en el capital era manejable en el contexto de sus objetivos actuales de nivel CET1 y ratio CET1.

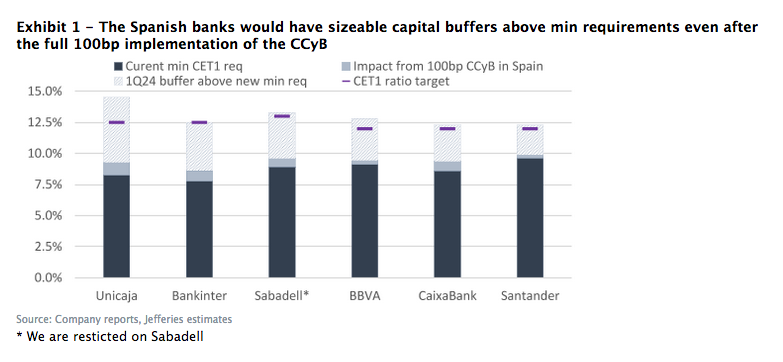

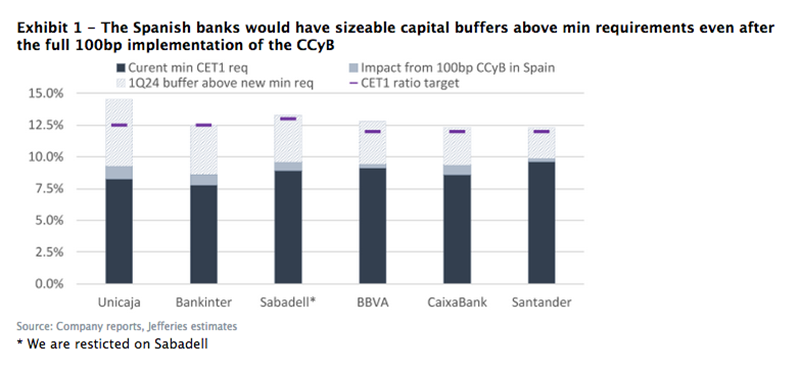

No vemos ningún riesgo significativo para los objetivos de ratio CET1 declarados o los planes de distribución de capital.. Presentamos el impacto de capital estimado de la implementación de dos pasos de CCyB en el Anexo 1 a continuación. Dado el tamaño relativo de la exposición española en el mix geográfico de los bancos, el impacto oscilaría entre 100 pb para Unicaja y 24 pb para Santander. Incluso en el sesgo de pleno funcionamiento del colchón, dada la posición de capital de los bancos españoles en el 1T24, oscila entre 245 pb para los bancos españoles y 525 pb para Unicaja. Tampoco vemos riesgos inmediatos para los objetivos de tipos CET1 declarados por los bancos: Santander tendrá un colchón más estrecho para su objetivo de tipos CET1 >12%, pero sigue siendo un soporte de 215 puntos básicos, mientras que Bankinter tendrá más espacio, ofreciendo un colchón de 390 puntos básicos. El nuevo requisito mínimo y su objetivo del 12,5%. También observamos que los nuevos requisitos CCA están tardando más en implementarse: los primeros 50 pb se cumplirán para el 4T25 y los 50 pb restantes para el 4T26. Esperamos que los bancos españoles generen una sólida formación de capital durante este período y no vemos ningún riesgo a la baja inmediato para nuestras asignaciones de capital estimadas.

More Stories

Cómo hacer una tasación de tu vivienda de forma correcta

Esta parte rural de España donde pagarás 16.000 dólares por mudarte

Nueva Comisión de la UE: España, Portugal y Dinamarca nominan a sus candidatos